El grupo Wolfsberg, la agrupación de los once bancos más grandes del mundo, publicó recientemente una lista de chequeo que puede ser útil para que las entidades financieras colombianas hagan una evaluación de su sistema de administración de riesgo de lavado de activos y financiación del terrorismo.

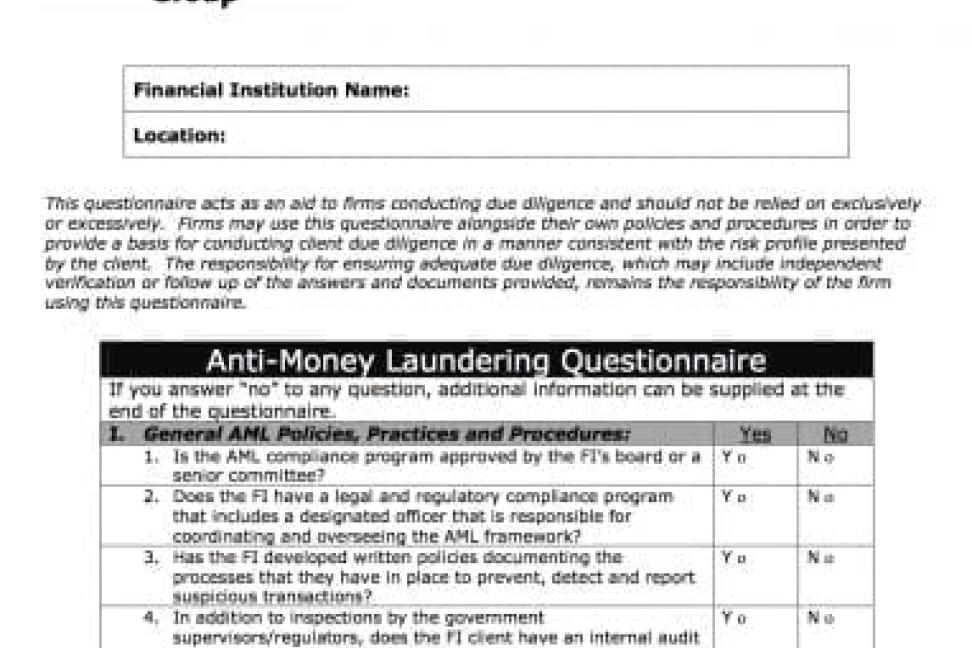

De acuerdo con Wolfsberg este cuestionario puede servir de ayuda a todas aquellas entidades que llevan a cabo un proceso de debida diligencia. ‘‘Las empresas pueden utilizar este cuestionario junto con sus propias políticas y procedimientos con el fin de proporcionar una base para llevar a cabo la debida diligencia del cliente de una manera consistente con el perfil de riesgo presentado por el cliente’’.

A continuación infolaft entrega a sus lectores la primera parte de una traducción propia de la citada lista de chequeo. Las siguientes preguntas permitirán estimar la efectividad de las políticas, prácticas y procedimientos generales de antilavado de dinero (ALD), y del proceso de debida diligencia.

Políticas, prácticas y procedimientos generales de antilavado de dinero

- ¿El programa de cumplimiento ALD es aprobado por un comité de alto nivel o por el directorio de la institución financiera?

- ¿La institución financiera tiene un programa de cumplimiento legal y regulatorio que incluye un oficial designado que se encarga de coordinar y supervisar el marco ALD?

- ¿La institución financiera ha desarrollado políticas escritas que documenten los procesos de prevención, detección y reporte de operaciones sospechosas?

- Además de las inspecciones de los supervisores y/o reguladores del gobierno, ¿la institución financiera cuenta con una auditoría interna u otra instancia independiente que evalúa las políticas y prácticas ALD de forma regular?

- ¿La institución financiera tiene una política que prohíbe cuentas y/o relaciones con bancos pantalla? (un banco pantalla se define como un banco constituido en una jurisdicción en la que no tiene presencia física y no está afiliado a un grupo financiero sujeto a regulación).

- ¿La institución financiera tiene políticas para asegurar razonablemente que no realizará transacciones con bancos pantalla, o a nombre de estos, a través de cualquiera de sus cuentas o productos?

- ¿La institución financiera tiene políticas que abarcan las relaciones con personas expuestas políticamente (PEP) de sus familiares y allegados?

- ¿La institución financiera tiene procedimientos de conservación de registros que cumplan con la legislación aplicable?

- ¿Las políticas y prácticas ALD de la institución financiera se están aplicando a todas las sucursales y filiales, tanto en el país de origen y en lugares fuera de esa jurisdicción?

Evaluación de riesgos

- ¿La institución financiera tiene una evaluación basada en el riesgo de su cartera de clientes y sus transacciones?

- ¿La institución financiera determina el nivel apropiado de debida diligencia mejorada para las categorías de clientes y transacciones que supongan un aumento del riesgo de las actividades ilícitas?

Conocimiento del cliente, debida diligencia y debida diligencia mejorada

- ¿La institución financiera ha implementado procesos para la identificación de los clientes en cuyo nombre se mantienen u operan cuentas o realizan transacciones?

- ¿La institución financiera tiene la obligación de recoger información relativa a las actividades de negocios de sus clientes?

- ¿La institución financiera evalúa las políticas o prácticas de ALD de sus clientes que también son instituciones financieras?

- ¿La institución financiera cuenta con un proceso para revisar y actualizar la información del cliente en relación con la información de los clientes de alto riesgo?

- ¿La institución financiera cuenta con procedimientos que permitan establecer un registro para cada nuevo cliente, anotando sus respectivos documentos de identificación y la información de conocimiento del cliente?

- ¿La institución financiera realiza una evaluación de los riesgos para determinar las transacciones normales y esperadas de sus clientes?

Nota: espere mañana la segunda parte de este artículo donde encontrará otro listado de preguntas que le permitirán evaluar sus procesos de reporte y detección de transacciones sospechosas, monitoreo de transacciones y capacitación ALD.